En un mercado inmobiliario condicionado por la evolución económica reciente, el encarecimiento de los alquileres y las dificultades persistentes para acceder a una hipoteca, entender cómo funciona el alquiler con opción a compra se presenta como una alternativa realista y cada vez más popular.

Según Idealista, desde marzo de 2024, los precios del alquiler subieron un 10,3 %, mientras que el Banco de España alerta de que aún persiste un desfase entre la oferta de vivienda y la demanda. A pesar de la bajada gradual de los tipos de interés iniciada en 2024 por el BCE, El Banco de España confirmó que el acceso a la financiación hipotecaria en el segundo semestre de 2024 para hogares y especialmente jóvenes sigue siendo difícil.

Por su parte, el informe del Consejo General del Notariado señaló que el precio de la vivienda creció un 6,9% interanual. También aumentaron el número de transacciones de compraventa en un 11,5% con respecto al 2023, cerrando 2024 con más de 700.000 operaciones efectuadas.

La modalidad de alquiler con opción está ganando fuerza como alternativa a la compra directa, especialmente en grandes núcleos urbanos. Este modelo híbrido permite al inquilino residir en una vivienda como en cualquier alquiler tradicional, pero con la ventaja adicional de tener la posibilidad de comprar al final del contrato (no la obligación) en condiciones previamente pactadas.

¿Cómo funciona el alquiler con opción a compra?

El funcionamiento de este modelo contractual se basa en la combinación de dos acuerdos: un contrato de arrendamiento y otro contrato de compraventa. En términos sencillos, el inquilino paga una renta mensual durante un periodo acordado (5 años para particulares, 7 años para empresas) y, al finalizar dicho plazo, puede decidir si desea ejercer su derecho a compra. Este derecho se formaliza en el contrato mediante una «prima de opción» .

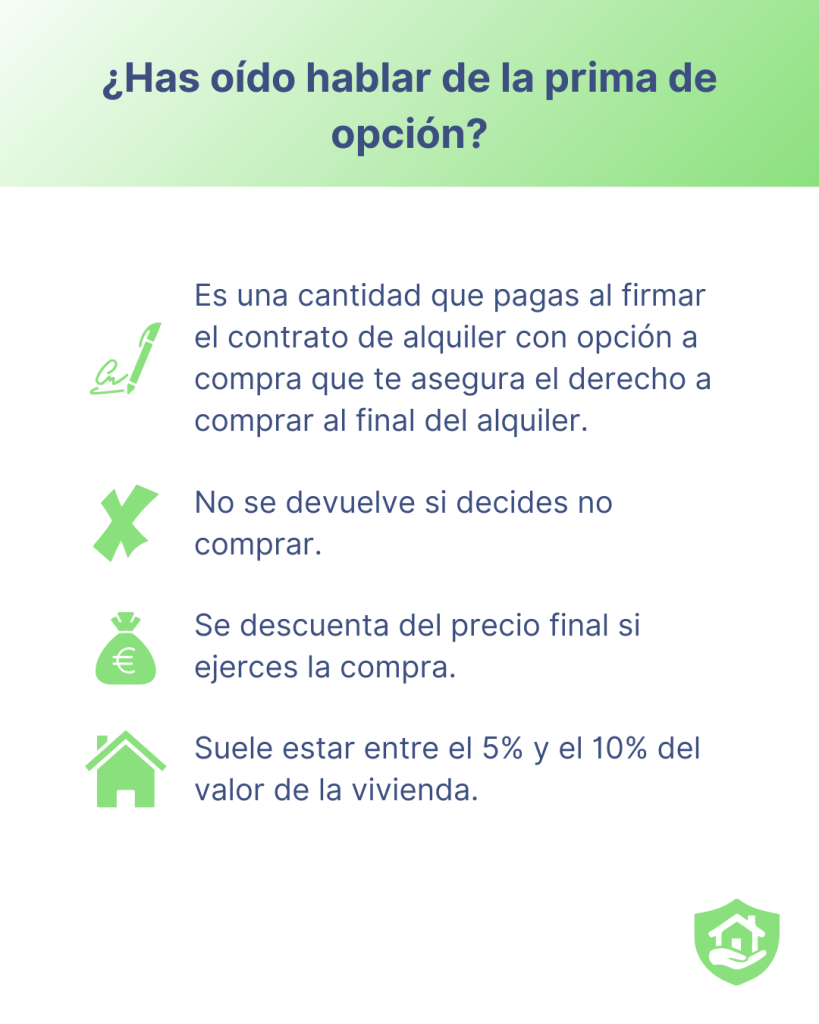

¿Qué es la prima de opción?

La prima de opción es una cantidad de dinero que el inquilino paga al propietario al inicio del contrato como garantía de que quiere reservar la posibilidad de comprar la vivienda en el futuro. Esta prima no es un pago mensual ni se devuelve en caso de que el inquilino decida no ejercer su derecho a compra, aunque puede haber excepciones si así se recoge expresamente en el contrato.

Esta figura legal tiene su base en el artículo 1.256 del Código Civil, que establece que los contratos deben cumplirse tal como han sido pactados por las partes, y en la jurisprudencia consolidada del Tribunal Supremo que reconoce la validez del contrato de opción de compra como un pacto autónomo dentro de un arrendamiento.

¿Por qué se utiliza?

- Compromiso del inquilino: al abonar esta prima, el inquilino demuestra un interés real en adquirir la vivienda, lo que otorga al propietario mayor seguridad.

- Compensación al propietario: el propietario se compromete a mantener la oferta de venta durante un periodo determinado, y no podrá vender a otro interesado mientras el contrato esté vigente.

- Descuento sobre el precio final: si se ejecuta la compra, la prima se suele descontar del precio total de venta, lo que beneficia al inquilino como parte del pago anticipado.

¿Cuánto suele ser?

No hay una cifra fija por ley, pero habitualmente se sitúa entre el 5% y el 10% del valor de la vivienda.

Ejemplo práctico

Una vivienda se valora en 180.000 euros. El inquilino paga 800 euros al mes durante tres años (28.800 euros). El contrato estipula que el 80% de esa cantidad (23.040 euros) se descontará del precio final. Si la prima inicial fue de 10.000 euros, al ejercer la opción, sólo deberá abonar 146.960 euros.

Ventajas del alquiler con opción a compra

Antes de entrar en las ventajas del alquiler con opción a compra, conviene detenerse un momento en el perfil de quienes suelen recurrir a esta modalidad. En muchos casos, se trata de personas jóvenes o familias que desean convertirse en propietarios pero que, por diversas razones (como la inestabilidad laboral, la falta de ahorros suficientes o las actuales condiciones de financiación hipotecaria) no pueden acceder a una vivienda en propiedad de forma inmediata. Según datos de un informe elaborado por Fotocasa, el 56% de los jóvenes menores de 35 años que han alquilado o intentado alquilar en el último año manifiestan intención de comprar una vivienda en los próximos cinco años, pero no pueden hacerlo por falta de ahorro o inestabilidad financiera.

También es una opción atractiva para quienes están valorando un cambio de residencia definitivo y quieren «probar» la vivienda antes de tomar una decisión irreversible. Este modelo les ofrece la tranquilidad de residir en la que podría ser su futura casa, sin renunciar a su uso mientras planifican la compra con mayor seguridad financiera.

Ventajas para el inquilino:

- Acceso progresivo a la propiedad: permite residir en la vivienda mientras se decide si se desea adquirirla.

- Estabilidad financiera: posibilidad de ahorrar para la entrada y planificar la hipoteca con más margen.

- Precio de compra fijado: blindaje frente a futuras subidas del mercado inmobiliario.

- Descuento de rentas: parte de las rentas mensuales y la prima se descuentan del precio final.

- Tiempo para mejorar la solvencia: ideal para quienes necesitan ganar estabilidad laboral o mejorar su perfil bancario.

Ventajas para el propietario:

- Ingresos desde el primer día: gracias a las rentas y la prima inicial.

- Mejor conservación del inmueble: el inquilino suele cuidar mejor la vivienda si planea comprarla.

- Posibilidad de venta futura asegurada: o al menos la opción, con compensación económica si no se concreta.

Inconvenientes y riesgos

Antes de analizar las posibles desventajas que esta fórmula puede tener para el inquilino, conviene matizar que, pese a sus múltiples beneficios, esta opción no está exenta de ciertos riesgos o consideraciones que conviene valorar detenidamente. El hecho de contar con una oportunidad para comprar la vivienda no implica automáticamente que dicha opción sea conveniente en todos los casos.

Factores como la evolución del mercado inmobiliario, la estabilidad económica personal y el plazo para ejercer la opción de compra pueden marcar una diferencia significativa en el resultado final de esta fórmula. Por eso, es clave que el inquilino valore con antelación todos los escenarios posibles y se asesore adecuadamente antes de firmar.

Para el inquilino:

- Pérdida de la prima: si no se ejecuta la opción, la cantidad entregada como señal no se devuelve.

- Riesgo de pagar de más: si el mercado baja, se habrá pactado un precio superior al valor real.

- Rentas algo más elevadas: al incluir parte destinada a la compra.

Para el propietario:

- Imposibilidad de vender a terceros: durante el plazo estipulado.

- Precio fijado de antemano: que puede quedar por debajo del valor de mercado si hay revalorización.

- Incertidumbre: hasta que se sepa si el inquilino ejercerá o no la compra.

Aspectos legales clave en el alquiler con opción a compra

Antes de firmar un contrato de arrendamiento con opción a compra, es esencial tener claro el marco legal que lo regula. Aunque esta fórmula combina elementos del arrendamiento y la compraventa, no existe una regulación específica en la legislación española que defina con precisión todos sus términos. Por ello, gran parte de su validez y eficacia dependerá del contenido del contrato firmado entre las partes. Un acuerdo mal redactado o ambiguo puede generar conflictos o incluso anular la posibilidad de ejercer la opción de compra. Entender bien estos aspectos legales es crucial para garantizar que los derechos y obligaciones de inquilino y propietario queden claramente establecidos desde el principio.

El contrato debe incluir:

- Precio de venta y prima de opción.

- Plazo para ejercer la opción de compra.

- Porcentaje de rentas descontadas.

- Reparto de gastos e impuestos.

- Condiciones de cancelación o renuncia.

Desde el punto de vista normativo, el contrato de arrendamiento se rige por la Ley de Arrendamientos Urbanos, y el contrato de compraventa por el Código Civil. Su inscripción en el Registro de la Propiedad no es obligatoria, pero se recomienda.

Fiscalidad

La fiscalidad del alquiler con opción a compra varía dependiendo del tipo de arrendador (empresa o particular) y la ejecución (o no) de la opción de compra.

- Si el arrendador es una empresa o profesional, la prima de opción se considera una prestación de servicios según la Agencia Tributaria y está sujeta al 21% de IVA.

- Si el contrato se celebra entre particulares, en lugar de IVA se aplica el Impuesto de Transmisiones Patrimoniales (ITP), como ocurre con los arrendamientos tradicionales. Este impuesto se paga por parte del arrendatario (quien alquila) y su cuantía depende de la comunidad autónoma donde se firme el contrato. Este tratamiento fiscal está regulado por el Real Decreto Legislativo 1/1993, de 24 de septiembre, por el que se aprueba el texto refundido de la Ley del Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados.

En cuanto al tratamiento en el IRPF del arrendador:

- Si la opción de compra no se ejecuta, la prima se debe tributar como un rendimiento del capital inmobiliario, ya que se percibe como ingreso por el uso del inmueble.

- Si la opción de compra sí se ejecuta, la prima pasa a formar parte del valor de transmisión del inmueble y se integra en el cálculo de la ganancia patrimonial por la venta del inmueble. Esto también afecta al cálculo del impuesto sobre el beneficio obtenido por la venta.

Este tratamiento está basado en la interpretación de la Agencia Tributaria y en varias consultas vinculantes emitidas por la Dirección General de Tributos (DGT), como la V3065-18, que aborda estos supuestos concretos.

Conclusión

El alquiler con opción a compra es una herramienta eficaz para acceder a la propiedad de forma gradual y menos exigente en el corto plazo. Aporta ventajas a ambas partes si se formaliza de forma transparente y con asesoramiento legal. En un mercado tensionado, donde comprar es cada vez más difícil, esta modalidad puede ser la vía más realista hacia la vivienda en propiedad.