Actualización de la renta del alquiler ¿se puede con todos los contratos?

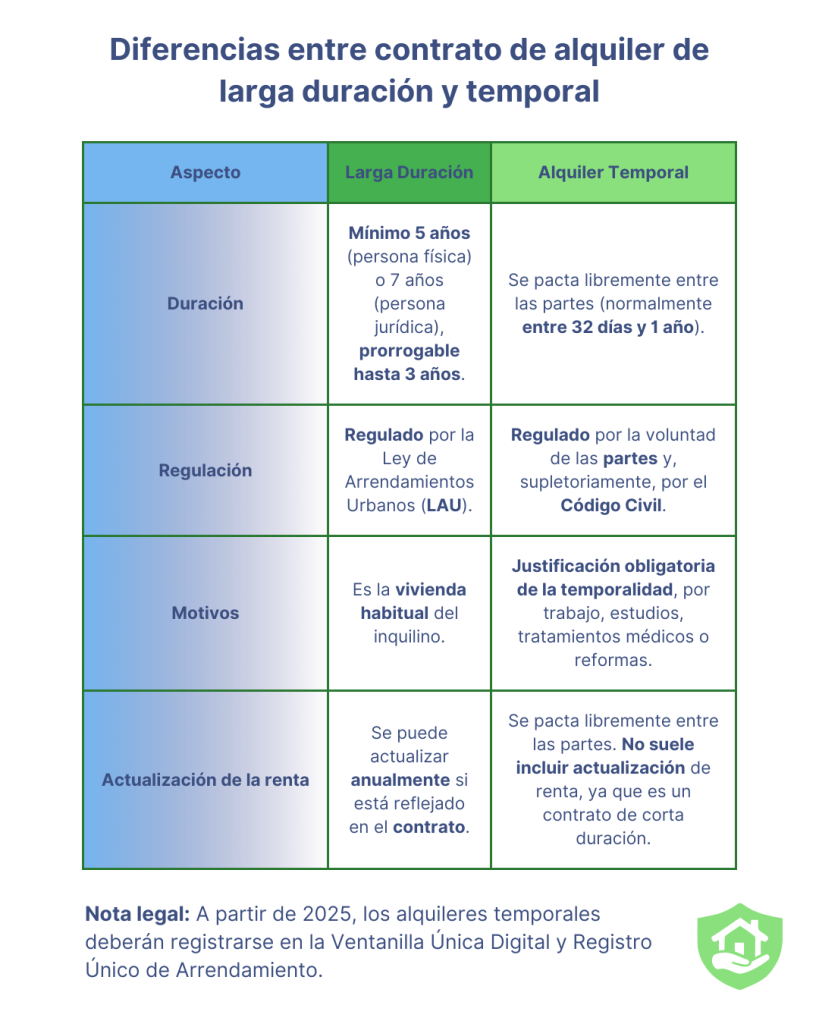

No es lo mismo un alquiler de larga duración, aquel en el que la vivienda arrendada es la habitual del inquilino que los contratos temporales en cuanto a la actualización de la renta del alquiler.

Diferencias entre un contrato de alquiler de larga duración y uno de temporada

Los contratos de arrendamiento tradicional tienen una duración mínima de cinco años si el propietario es una persona física o siete años si es una persona jurídica. Este periodo se puede prorrogar anualmente hasta tres años más.

En cambio, en los arrendamientos temporales la duración se pactará libremente entre las partes aunque, por lo general, esta será superior a 32 días e inferior a un año. Si la necesidad del alquiler fuese mayor a un año, entonces se deberá firmar un contrato de vivienda habitual. Aparte de la duración, hay otras diferencias básicas:

- Regulación. El alquiler de larga estancia está regulado por la Ley de Arrendamientos Urbanos mientras que el de temporada, considerado por la LAU “uso distinto de vivienda” se rige “por la voluntad de las partes y, supletoriamente, por lo dispuesto en el Código Civil”.

- Motivos. Los alquileres de larga duración constituyen la vivienda habitual del inquilino. Por el contrario, los alquileres de corta duración se emplean para una circunstancia específica que debe figurar en el contrato. Esta suele ser de índole profesional (movilidad laboral en el caso de profesores, sanitarios), por estudios (universitarios, oposiciones), bien por razones de cuidado de un familiar, intervención quirúrgica o por una reforma en la residencia habitual del inquilino.

Ventanilla Única Digital y Registro Único de Arrendamientos

A partir de 2025 se ha creado una plataforma llamada Ventanilla Única Digital y Registro Único de Arrendamiento para el registro obligatorio de los alquileres temporales. Por tanto, será necesario que los propietarios inscriban su vivienda en la plataforma digital para obtener un número de registro que las plataformas online de alquileres deben publicar con los anuncios de las viviendas.

Actualización de la renta del alquiler de vivienda habitual

En los contratos de arrendamiento de vivienda habitual la LAU expresa que la renta puede ser actualizada anualmente en la fecha en que se cumpla la vigencia del contrato. Para que esto suceda, debe haber quedado reflejado en el contrato, sino, no será posible la actualización. La subida aplicable dependerá de la fecha en que se firmó el contrato:

- Contratos firmados antes del 26 de mayo de 2023. Las actualizaciones de la renta tendrán como referencia el Índice de Precios al Consumo (IPC) que se situó en febrero de 2025 en el 3% de variación interanual, según el INE.

- Contratos firmados después del 26 de mayo de 2023. Es la fecha en que se aprobó la Ley de Vivienda que establece que el nuevo Índice de Referencia de Precios de Alquiler de Vivienda es el que hay que tener en cuenta para las actualizaciones anuales de la renta, evitando así subidas desproporcionadas como se ha producido en los últimos meses. En febrero esta cifra ha sido del 2,08% anual, también publicado por el INE.

Actualización de la renta del alquiler de temporada

¿Se puede subir el precio de un alquiler de temporada? La ley indica que las partes son las que deben pactan la renta antes de firmar el contrato. Como estos contratos suelen ser por un periodo inferior al año no es habitual incluir una cláusula de actualización anual de la renta.

En este sentido, ambos tipos de contrato funcionan igual, es decir, será válido lo que quede reflejado en el contrato de arrendamiento, sino no será posible subir la renta.

- Publicado en inquilinos, propietarios

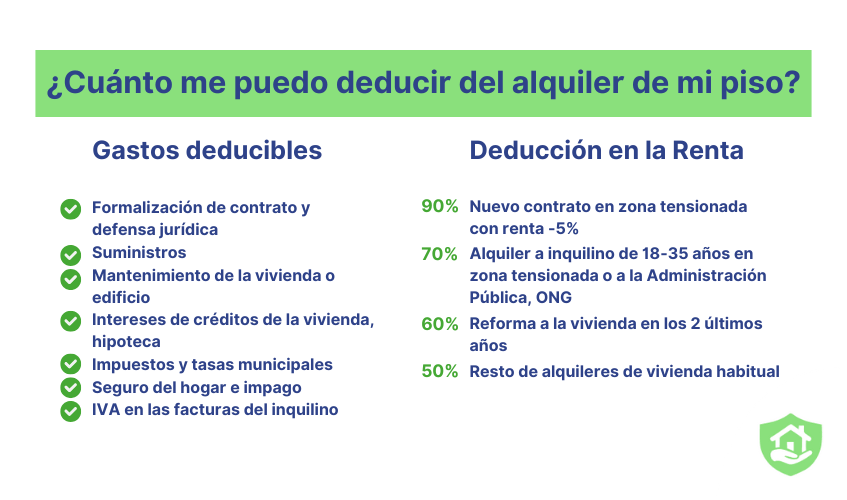

Cuál es la deducción del alquiler de vivienda habitual para el arrendador

Si has comenzado a alquilar tu vivienda debes saber que es obligatorio detallar en tu declaración de la renta los ingresos obtenidos. Sin embargo, puedes beneficiarte de una deducción del alquiler de vivienda habitual. Te lo explicamos a continuación.

Deducción del alquiler de vivienda habitual: ¿de cuánto es?

Antes de la aprobación de la Ley de Vivienda en mayo de 2023, los propietarios con un piso en alquiler tradicional, es decir, de larga duración, podían aplicar una reducción del 60% en su declaración de la renta.

A partir de la nueva normativa, se han incluido mayores beneficios aplicables al Impuesto sobre la Renta de las Personas Físicas (IRPF) para los propietarios que cumplan determinados requisitos con el objetivo de “estimular el alquiler de vivienda habitual a precios asequibles”.

- Deducción del 90%. Si el propietario firma un nuevo contrato de alquiler en una zona de mercado residencial tensionado con un precio un 5% inferior al anterior contrato.

- Deducción del 70%. Si el arrendador ha alquilado su casa por primera vez en una zona de mercado residencial tensionado a un inquilino de entre 18 y 35 años. También se puede beneficiar de esta reducción si se trata de “vivienda asequible incentivada o protegida, arrendada a la administración pública o entidades del tercer sector o de la economía social que tengan la condición de entidades sin fines lucrativos, o acogida a algún programa público de vivienda que limite la renta del alquiler”.

- Deducción del 60%. Cuando se hayan realizado obras de rehabilitación al inmueble en los dos años anteriores.

- Deducción del 50%. Para el resto de casos de nuevos contratos de arrendamiento. Esta reducción sustituye al anterior 60% que hemos mencionado que se seguirá aplicando en los contratos previos a la aprobación de esta ley.

Gastos que se pueden deducir del alquiler de vivienda habitual

Cuando el propietario rellene la declaración de la renta podrá reducirse en el IRPF ciertos gastos ocasionados por el arrendamiento.

- Formalización de contrato. El arrendador podrá obtener una reducción por el equivalente a los gastos que le haya supuesto la formalización del contrato, como los gastos de gestión con la inmobiliaria. También es posible reducirse los gastos de defensa jurídica.

- Suministros. Si el arrendador es el que paga el agua, la luz, el gas podrá desgravarse estos gastos.

- Conservación del edificio y vivienda. El propietario tiene la obligación de mantener la vivienda en condiciones habitables, en este sentido, puede reducirse los gastos de este tipo de reparaciones necesarias.

- Créditos. También puede descontarse los intereses de los préstamos relacionados con la compra de la vivienda como la hipoteca o un crédito solicitado para una reforma, por ejemplo.

- Impuestos. Las tasas municipales como el IBI, limpieza o basuras y los gastos de comunidad también son deducibles.

- Seguros. El casero podrá descontarse además los gastos que le ocasione el seguro del hogar o de impago.

- IVA. Los propietarios de un alquiler de larga duración están exentos de pagar el IVA en las facturas que remitan al inquilino.

Una vez sumados todos los gastos deducibles, solo hay que restarlos a los ingresos netos , que suele ser la renta que paga el arrendatario mensualmente y eso es lo que hay que declarar a Hacienda.

Qué pasa si no declaras el alquiler a Hacienda

Las sanciones por no declarar el alquiler van del 50% al 150% de la cantidad que se ha dejado de declarar además de los intereses generados; y la imposibilidad de beneficiarse de las deducciones del 50% al 90% antes mencionadas.

Los alquileres que no tienen deducción

Hay que tener presente que estas bonificaciones solo aplican al alquiler de vivienda habitual o por habitaciones, en ningún caso aplica a otro tipo de arrendamientos como:

- Alquiler turístico

- Alquiler de locales y oficinas

- Publicado en propietarios